お金を即日で借りる方法は色々ありますが、審査で不安に感じるポイントがある方は「審査なし」というキーワードが浮かぶ金融機関が気になるのではないでしょうか。

お金を借りる手段は大量にあるので、それぞれの条件を見ていけば自分に合うものが見つかるかもしれません。

今回は、お金を借りる方法についてたくさんの種類をピックアップしていきますので、「審査なし」が希望の方も検討しやすい金融機関が見つかるかもしれません!

今回の記事は金融庁の以下のリンクを参考に記事を作成しております。

-

-

- 最短20分で審査終了!自動契約機でもWEBでも申し込める『アコム』

- 審査なしがいい女性も検討できる?柔軟に相談に乗っている『プロミス』

- 無利息期間は最長180日!審査に不安があっても検討できる『レイクALSA』

- 原則電話での在籍確認なしにできて即日対応の『SMBCモビット』

- WEBから申し込めば審査時間が最短20分の『アイフル』

- 審査はあるけどローン契約機ありで便利な『三井住友銀行カードローン』

- 上限金利が低めで自動契約機が便利な『三菱UFJ銀行カードローンバンクイック』

- 貯めた楽天ポイントは審査なしで自由に使える『楽天銀行スーパーローン』

- 住宅ローンとの併用ができて金利にメリットの『みずほ銀行カードローン』

-

| 名称 | 金利 | 限度額 | 審査時間 | 即日融資速度 | バレにくさ | 申込年齢 | Web完結 | 無利息期間 | |||

|---|---|---|---|---|---|---|---|---|---|---|---|

| アイフル | 年3.0%~年18.0% | 1〜800万円 | 最短20分 | 最短20分(即日融資可能) | 3 | 20歳〜69歳以下 | 可能 | 最大30日間 | |||

| プロミス | 年4.5%~年17.8% | 1〜500万円 | 最短3分審査(回答)(※お申込み時間や審査によりご希望に添えない場合がございます) | 最短3分融資(※お申込み時間や審査によりご希望に添えない場合がございます) | 3 | 18歳以上74歳以下 | 可能 | 最大30日間 | |||

| アコム | 年3.0%~年18.0% | 1〜800万円 | 最短20分(※お申込時間や審査によりご希望に添えない場合がございます) | 最短20分(※お申込時間や審査によりご希望に添えない場合がございます) | 3 | 20歳以上 | 可能 | 最大30日間(アコムとの契約が初めての方限定) | |||

| SMBCモビット | 年3.0%~年18.0% | 1〜800万円 | 最短30分 | 最短即日融資 | 3 | 20歳以上74歳以下 | 可能 | ー | |||

| 三井住友銀行カードローン | 年1.5%~年14.5% | 10~800万円 | 最短当日※4 | 最短当日※4 | 1 | 20歳〜69歳以下 | 一部可能 | ー | |||

| 楽天銀行スーパーローン | 年1.9%~年14.5% | 10〜800万円 | 最短当日 | 最短翌日 | 1 | 20歳〜62歳以下 | 可能 | ー | |||

| レイク | 年4.5%~年18.0% | 1〜500万円 | 最短15秒 | WEBで最短25分融資も可能(即日融資可能) | 3 | 20歳〜70歳以下 | 可能 | 最大180日間(5万円まで) | |||

| 三菱UFJ銀行カードローン | バンクイック | 年1.8%~年14.6% | 10~500万円 | 最短即日 | 翌日以降 | 1 | 20歳〜65歳以下 | 可能 | ー | ||

| みずほ銀行カードローン | 年2.0%~年14.0% | 10~800万円 | 最短3営業日 | 最短1週間 | 1 | 20歳〜66歳以下 | 可能 | ー | |||

参考:金融庁

引用:⾦融に関するトラブル・注意点に関する情報を掲載しています。

アイフルの1秒診断はコチラ

SMBCモビットの10秒簡易診断は>>コチラ

今すぐお金を借りたくて審査なしに興味がある方向きな方法

金融機関から即日でお金を借りたい場合、審査なしで手続きできる方法は存在しています。

それは消費者金融のカードローンではなく、他の手段となります。以下で見ていきましょう。

1、友達や家族からの借り入れ

本当に困ったときは、近い関係の人々に助けを求めることが選択肢の1つとなります。

信頼できる友達や家族からお金を借りることで、審査を省くことができます。

ただし、借りたお金を返済する約束を守ることが重要です。

2、信用保証人の利用

信用保証人を見つけることで、審査なしでお金を借りられる場合があります。

信頼性のある保証人がいれば、保証人なしの融資に申し込むと審査に落ちる方でも、審査に通る可能性が出てきます。

ただし、返済できなくなってしまうと返済の責任が保証人に発生するので、リスクが伴うことを正直に伝えたうえで慎重にお願いしなければいけません。

3、クレジットカードキャッシング

クレジットカードを持っている場合、キャッシング機能を利用すれば審査なしで即日お金を手に入れることができます。

利用限度額やカード会社の規定により制約がある場合もありますので、事前に確認しましょう。

お金を借りる際には、必ず借り入れ条件や返済計画を慎重に考えることが重要です。

急ぎの資金調達には魅力的な方法かもしれませんが、利息や返済期限を適切に管理することを忘れないでください。

5000円なら審査に自信がない方でもローンを組める可能性あり

今回は審査なしで5000円借りる方法に視点を当ててご紹介しています。

「審査なし」を重視する方の多くは、何かしら審査に不安を抱える事情があるのではないでしょうか。

しかしそれでも5000円であれば、審査を経て融資を行うタイプの金融商品でも利用できる可能性があります。

まず、金融機関の審査に確実に通らない条件の1つは、現在任意整理などの手続きをしている最中(法律の専門家が金融機関と今後の返済計画や利息カットについて和解を目指し話し合いをしている状態)であることです。

まだ和解が成立する前の段階だと、申し込めてしまいそうですが確実にバレます。

その他、債務整理や自己破産の記録が信用情報機関に残っている状態の方も審査に通りません。 債務整理か自己破産をすれば永遠に融資を受けられないわけではなく、(内容によって期間が変わりますが)5年~10年で記録は消えるといわれています。

記録が消えているなら過去にそのような履歴があっても、新規で申し込むことは可能です。

審査について不安を抱えるこれら以外の理由は「収入が低い」「フリーターだから審査に通らない気がする」「過去に携帯や家賃などの支払いを遅延したことがある」などです。

ですが、収入が低くても5000円の少額融資であれば審査に通る可能性はあります。

フリーターでも毎月収入を得ている方でしたら審査に通る可能性があります。

過去に支払い遅延をしていても、場合によっては通る可能性があります。 消費者金融への申し込みは無料でできるので、良い選択肢と感じる方は申し込みをしてみるのはいかがでしょうか。

即日でお金を借りる消費者金融5選。ブラックでないなら借りられる可能性が高い

「審査なし」にこだわると候補から外してしまう方法ではありますが、「審査なし」がいい理由があっても消費者金融のカードローンでお金を借りられる可能性はあります。

過去に債務整理をした記録や自己破産をした記録がまだ残っている場合については、基本的に大手の消費者金融の審査には通過できません。

ただし、中小規模の消費者金融であれば、債務整理の記録があっても柔軟に総合審査をしてくれることがあります。

どのような理由で審査に不安を感じているのかによっては、最初から中小規模の消費者金融に絞り込んで申し込んだほうがよいでしょう。

しかし「収入が低い」「過去に支払い遅延をしたことがある」「就職したばかり」「アルバイトだから」「学生だから」「非正規雇用だから」などが理由なら、普通に大手の審査でも通る可能性があります。

大手の消費者金融は、基本的に即日審査・即日融資に対応しています。

書類の不備がなく、順調に審査が進む場合、申し込んだ日にお金を借りることができます。

今回は即日融資に強い以下の4社をピックアップして、特徴をご紹介します。「ブラックリストではない」という方は、こちらのお金を借りる選択肢にもぜひ注目してみるのはいかがでしょうか。

- アコム

- プロミス

- レイクALSA

- SMBCモビット

最短20分で審査終了!自動契約機でもWEBでも申し込める『アコム』

アコムは、多くの方が街中で店舗を目にしたことがあるかもしれません。

出典:アコム

引用:アコムの店舗概要

全国各地に店舗や自動契約機を展開しており、その規模は消費者金融の中でも大きいです。

審査時間は最短20分(※お申込時間や審査によりご希望に添えない場合がございます)と、スピーディー!

そんなアコムでは、WEB申し込みに対応しており手続きもスムーズですが、店舗での契約も可能です(カード発行もその場で可能)。そのため、最短での融資を希望する方でも利用しやすいです。

もしすぐにでもお金が必要な場合は、アプリを利用してカードレスでの利用(すぐに入金手続きが可能)が便利です。また、21時までなら店舗にある自動契約機からカードを発行し、カード利用でも最短借り入れが可能です。

アコムの魅力の一つは、融資までのスピードの速さです。最短20分で融資が可能です。

もし急いでお金を借りたい場合は、アコムの審査が完了した後、アプリから振り込み依頼をするか、アコムのコールセンターに電話して振り込みを依頼しましょう。受付時間によりますが、基本的には数秒から数分で入金が可能です。

近年、『カードローン』という名称ですが、アプリメインのカードレス利用も一般的になってきています。アコムも同様で、カード利用派にとっても使いやすいシステムです。

アコムでは、初めて借り入れる際には30日間の無利息期間があります。期間中に完済すれば利息がかからないため、借りたお金だけを返済すれば良いという利点があります。この条件なら、金利を気にされる方にもおすすめです。

アコムはWEB、自動契約機、電話、郵送(※書類の受け取りが必要で、即日借り入れは不可)の中から好きなものを選んで申し込みできます。

スピード重視の場合は、来店不要のWEB申し込みが最適です。郵送は他の方法に比べて時間がかかりますが、じっくり考える時間が必要な方には適しています。

返済方法は毎月の引き落としやアプリ経由のネットバンキング、アコムカードを使用した店舗ATMやコンビニATMから選択できます。

アコムは便利で広告も多く流れているため、初めての借り入れでも検討しやすいでしょう。ただし、申し込みには審査がありますが、柔軟で最短での融資を受けたい方にはおすすめです。

| 名称 | アコム |

|---|---|

| 実質年率 | 年3.0%~年18.0% |

| メリット | 迅速な審査と融資、高い借入上限、多様な返済方法、初回無利息期間の提供、女性専用ダイアルの設置などが挙げられます。 |

| デメリット | 遅延損害金率が20.0%と、やや高めである点が挙げられます。 |

| 借入上限金額 | 1~800万円 |

| 審査時間 | 最短20分(※お申込時間や審査によりご希望に添えない場合がございます) |

| 融資スピード | 最短20分(※お申込時間や審査によりご希望に添えない場合がございます) |

| 即日融資可 | 最短20分(※お申込時間や審査によりご希望に添えない場合がございます) |

| 無利息期間 | 契約日翌日から30日間 |

| 返済回数 | 1回~100回(最長9年7ヵ月) |

| 申込条件 | ・20歳以上(高校生除く) ・安定した収入がある方 ・アコムの基準を満たす方 |

| 担保・保証人 | 不要 |

| 遅延損害金 | 年20.0% |

| 返済方法 | ・自動引き落とし ・インターネット返済 ・ATM入金(スマホATM対応) ・銀行振込 |

| 女性専用ダイアル | あり |

| 運営会社 | アコム株式会社 |

| 貸金業者の登録番号 | 関東財務局長(14)第00022号 |

| その他備考 | 特になし |

審査なしがいい女性も検討できる?柔軟に相談に乗っている『プロミス』

次にご紹介するのは、大手のプロミスです。プロミスは顧客満足度が高く、初めての消費者金融としても安心して利用できます。

プロミスは消費者金融のカードローンの中でも、低金利を目指したい方におすすめです。

金利は4.5%~17.8%と幅広く設定されています。

注目すべきは、上限金利です。他の大手消費者金融に比べてやや低めの設定となっています。

特に少額融資を希望していて上限金利が適用される可能性が高い場合、プロミスは金利面でのメリットを期待できます。

プロミスは審査から融資までスピーディーに行われることも大きな利点です。即日審査と即日融資に対応しており、最短3分審査(回答)、最短3分融資(※お申込み時間や審査によりご希望に添えない場合がございます)が可能です。

また、プロミスは女性の初めてのカードローンとしても安心です。女性専用ダイヤル(レディースコール)が設置されており、申し込み前や後でも気軽に相談することができます。気になることがあれば、ぜひ気軽に相談しましょう。

プロミスの注目ポイントは以下の通りです:

比較的低めの上限金利設定、審査から融資までスピーディー、30日間の無利息期間。

プロミスへの申し込み方法は、WEB申し込みか自動契約機の選択肢があります。

また、プロミスではカードありとカードレス利用のどちらかを選ぶことができます。カードありを希望する場合は郵送でカードが届きますが、カードレスを希望する場合は郵送物は届きません。

家族にバレずに利用したい場合は、WEBからカードレス希望で申し込むと良いでしょう。

| 名称 | プロミス |

|---|---|

| 金利(実質年率) | 年4.5%~年17.8% |

| メリット | 金利が4.5%と比較的低めで、融資速度が速い。WEB完結で手続きが簡単であり、自宅への郵送物が基本的にない。また、最大30日間の無利息期間が初回限定で提供される。 |

| デメリット | 最高金利が17.8%と一部の他社に比べて高い。無利息期間は初回限定であり、74歳以下の方のみが申込可能。 |

| 自宅への郵送物など | 基本的に無し。ただし、来店契約時やネット契約+口座登録、ネット契約+アプリでの本人確認の場合は必要。本人確認には運転免許証または在留カードが必要。 |

| 審査時間 | 最短3分審査(回答)(※お申込み時間や審査によりご希望に添えない場合がございます) |

| 融資速度 | 最短3分融資(※お申込み時間や審査によりご希望に添えない場合がございます) |

| 無利息期間 | 最大30日間(初回限定) |

| 借入限度額 | 1~500万円 |

| 収入証明書 | 不要(※限度額50万円以内) |

| WEB完結 | 可能 |

| 申込条件 | 18歳以上74歳以下(高校生を除く) ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※収入が年金のみの方はお申込いただけません。 |

| 担保・保証人 | 不要 |

| 運営会社 | SMBCコンシューマーファイナンス株式会社 |

| 登録番号 | 関東財務局長(14)第00615号 日本貸金業協会員 第000001号 |

無利息期間は最長180日!審査に不安があっても検討できる『レイクALSA』

さて、次にご紹介するのはレイクALSAです!

レイクALSAも申し込みから融資までの手続きがスピーディーです。即日審査と即日融資に対応しています。

無利息期間は注目ポイント。

無利息期間とは、先にご紹介した他の消費者金融にもありましたが、期間内に完済できる方にとって大きなメリットとなります。

無利息期間中に完済すれば、実質的には利息が0円で借り入れできます(借入額以外の追加費用は一切支払いません)。つまり、金利0%での利用が可能です。

長期返済を予定しているため無利息期間の完済が厳しいという方もいるかもしれませんが、レイクALSAの無利息期間は最長で180日と、消費者金融の中でも非常に長いです。そのため、期間内に完済することも目指せるかもしれません。

さらに、レイクALSAは大手の消費者金融の中で審査のハードルが比較的低いと言われています(もちろん信用情報などは確認されます)。

アルバイト、パート、フリーランス、派遣社員でも申し込み可能であり、月収が低くても利用を検討しやすいです。

また、レイクALSAは在籍確認の電話を職場にされたくない方にも適しています。

申し込み前にレイクALSAのコールセンターに電話して、「在籍確認なしで対応してほしい」と伝えると、その要望に応じてくれます(ただし、審査状況によっては在籍確認が必要になる可能性もあります)。

レイクALSAの無利息期間最長180日。これは珍しい長さです。

借り入れする金額や返済プランによっては、非常に便利に感じることでしょう。低金利の消費者金融を希望される方には特におすすめです。

| 名称 | レイク |

|---|---|

| 返済方法 | 自動引き落とし、インターネット返済、ATM入金(スマホATM対応)、銀行振込 |

| 実質年率 | 年4.5%~年18.0% |

| 融資スピード | Webで最短25分 |

| 申込条件 | 満20歳から満70歳の方、国内居住の方、日本の永住権を取得されている方 |

| 無利息期間 | 契約日翌日から30日間or60日間or180日間 |

| 返済回数 | 最長5年・1回~60回 |

| 遅延損害金 | 年20.0% |

| 女性専用ダイアル | なし |

| 運営会社 | 新生フィナンシャル株式会社 |

| 借入上限金額 | 1~500万円 |

| メリット | 審査速度が速く、Web上での申し込みが可能。幅広い年齢層に対応している。 |

| デメリット | 最大の年利が18.0%と高めである。 |

| 担保・保証人 | 不要 |

| 貸金業者の登録番号 | 関東財務局長(10) 第01024号 |

原則電話での在籍確認なしにできて即日対応の『SMBCモビット』

次にご紹介するのはSMBCモビットです!

SMBCモビットは、三井住友カードが提供するカードローンブランド(消費者金融)です。

SMBCモビットも即日審査と即日融資に対応しています。

さらに、WEB完結での申し込みなら原則職場への在籍確認の電話なしで利用することができるので、審査への不安が「職場への電話」に関連している方にとっては申し込みやすさがあるかもしれません。

また、カードレス利用を希望する方にも便利です。カードレス利用を選択すれば郵送物もないため、「誰にもバレたくない」という場合に選択肢に入ります。

なお、SMBCモビットのWEB完結での申し込みには、三井住友銀行、三菱UFJ銀行、ゆうちょ銀行のいずれかの口座を所有していることが条件となります。

もし口座を所有していないがWEB完結で申し込みたい場合は、事前に口座開設が必要となります。

申し込み後、即日融資を希望する場合は、申し込み後にコールセンターに電話し、「即日融資を希望している」と伝えましょう。するとすぐに審査が開始されます。

SMBCモビットは消費者金融ということで審査や融資までの対応が迅速ですが、他の大手消費者金融のカードローンよりもわずかに時間がかかる可能性があります。

できるだけ早く審査結果を知りたい場合は、WEB完結での申し込み後、即座にコールセンターに電話する方法を試してみましょう。

SMBCモビットの10秒簡易診断は>>コチラ

| 名称 | モビット |

|---|---|

| メリット | 迅速な審査と融資、高い借入上限、多様な返済方法、担保・保証人不要などが挙げられます。 |

| デメリット | 遅延損害金率が20.0%と、やや高めである点、無利息期間の提供がない点、女性専用ダイアルがない点が挙げられます。 |

| 実質年率 | 年3.0~年18.0% |

| 借入上限金額 | 1~800万円 |

| 審査時間 | 最短30分 |

| 融資スピード | 最短60分(ただし、申込の曜日や時間帯によっては翌日以降の取扱となる場合があります) |

| 無利息期間 | なし |

| 返済回数 | 最長60回(5年)、ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月) |

| 申込条件 | ・満20歳以上満74歳以下の方 ・安定した収入がある方 ・SMBCモビットの基準を満たす方 |

| 担保・保証人 | なし |

| 遅延損害金 | 年20.0% |

| 返済方法 | ・口座振替 ・インターネット返済 ・ATM(スマホATM対応:セブン銀行ATM、ローソン銀行ATM) ・銀行振込 |

| 女性専用ダイアル | なし |

| 運営会社 | 三井住友カード株式会社 |

| 貸金業者の登録番号 | 近畿財務局長(14)第00209号 |

| その他備考 | 特になし |

WEBから申し込めば審査時間が最短20分の『アイフル』

次にご紹介するのは、アイフルです!

アイフルのメリットは、WEBから申し込めば審査時間が最短20分と業界トップ水準で速いこと(※ただし申し込み状況やタイミングによっては翌日以降の取り扱いとな場合もあります)

そして下限金利が比較的低い設定になっていることです。借り入れ金額が高額な方には特に魅力的で、候補に加えやすいでしょう。

他の大手消費者金融と同様に、アイフルも即日審査と即日融資に対応しており、スピーディーな審査から融資までを期待することができます。

アイフルでは通常のカードローンだけでなく、借り換えやおまとめローンにも対応しています。利用条件に該当する方は、それらの金融商品も検討してみてください。

通常のカードローンだけでなく、他社での借金をまとめたい場合やカードローンの借り換えを考えている場合でも、アイフルは相談しやすい金融機関です。

審査に不安を感じる方は、電話相談窓口で相談することもできます。また、アイフルの公式サイトにある「1秒診断」というツールを利用して簡易的に審査の結果を確認することもできます。

アイフルの無利息期間は最大30日間です。この期間内に完済すれば実質利息は0円となりますので、30日以内に完済できる見込みがある方には見逃せません。

なお、カードでの利用を希望する場合でも、来店は不要で契約を完了することができます。郵送によってカードが自宅に届けられます。

カードレス利用でもカードあり利用でも利用しやすい、柔軟な消費者金融であるんがアイフルです。

出典:アイフル

引用:スマホアプリをダウンロードしていただくと、セブン銀行ATM・ローソン銀行ATMでのお借入れや振込でのお借入れが可能です。

| 名称 | アイフル |

|---|---|

| 金利(実質年率) | 年3.0%~年18.0% |

| メリット | 幅広い金利範囲により、借り手の状況に応じて適切な利息が設定されます。融資速度が速く、最短20分での借入が可能。初回限定で最大30日間の無利息期間があります。WEB完結で手続きが簡単。収入証明書が不要。 |

| デメリット | 最高金利が18.0%と一部の他社に比べて高め。無利息期間は初回限定。69歳以下の方のみ申込可能。 |

| 融資速度 | 最短20分 ※申込状況によってはご希望に添いかねます |

| 無利息期間 | 最大30日間(初回限定) |

| 審査時間 | 最短20分 ※申込状況によってはご希望に添いかねます |

| 初回優遇制度 | 初回契約者は契約日の翌日から30日間無利息で利用可能 |

| 勤務先への電話 | 原則として不要。ただし、在籍確認が必要な場合でも事前に確認し、書類で代替が可能 |

| 借入限度額 | 1万円~800万円 |

| 対応ATM | スマホATMに対応し、セブン銀行ATMやローソン銀行ATMが利用可能 |

| WEB完結 | 可能 |

| 収入証明書 | 不要 |

| 申込条件 | ・20歳以上69歳以下の方 ・安定した収入がある方 |

| 担保・保証人 | 不要 |

| 運営会社 | アイフル株式会社 |

| 登録番号 | 近畿財務局長(14)第00218号 日本貸金業協会会員 第002228号 |

審査はあるけど低金利で最短即日融資も視野に入る銀行系カードローン

次に紹介するのは、銀行系カードローンです。

銀行系のメリットの一つは、消費者金融よりも低い金利であること。

低金利、安心感、そして便利さ―これらが強みです。

銀行系ローンには目的別ローンやフリーローンなど、さまざまな金融商品もあり資金使途で選ぶこともできます。

目的別ローンやフリーローンとカードローンの違いは、前者が原則的に一度の融資であり、追加融資には都度審査が必要な点です。

一方、カードローンは限度額内で何度でも繰り返し借り入れが可能です。

銀行系カードローンを利用したいと思い、銀行の特徴が良さそうな場合は、申し込みを検討してみましょう。

銀行系カードローンで注目すべき4選は以下の通りです:

- 三井住友銀行カードローン/li>

- 三菱UFJ銀行カードローンバンクイック

- 楽天銀行スーパーローン

- みずほ銀行カードローン

これらの銀行系カードローンの金利や審査、特徴などを確認してみましょう。

銀行系カードローンは柔軟な審査を行いつつ、即日融資を受けたい方におすすめです。ただし、審査はありますので、ご了承ください。

審査はあるけどローン契約機ありで便利な『三井住友銀行カードローン』

三井住友銀行カードローンは、メガバンクとして知られている三井住友銀行が提供するカードローンです。

このカードローンは、銀行系の強みである低い上限金利の設定が魅力で、そのうえで提出書類などに不備がなければスムーズな審査にも期待できます。

一般的な銀行系カードローンでは、申し込みに際してその銀行の口座を持っている必要がある場合がありますが、三井住友銀行カードローンでは口座開設が不要で申し込みが可能です。

さらに、うれしいポイントがあります。三井住友銀行のATMや提携コンビニATMを利用すれば手数料が無料という利点があるのです。利用環境によってはありがたいですね。

三井住友銀行は提携ATMが多い銀行ですので、利便性の高さにも期待できます。

また、銀行系としては珍しい自動契約機があるため、審査通過後にそこでローンカードを受け取ることができます。

条件が良い金融商品というのは、一般に審査のハードルが高い傾向があります。

三井住友銀行カードローンは、銀行系カードローンの中でも審査が厳しいとされています。

ただし、信用情報に問題がなく、正社員として安定した収入があり、過去に支払い遅延や債務整理の記録がない場合、多くの場合において審査に通ることができます。

厳しいというよりは、信頼できる正社員で収入が安定しており、債務履行能力に問題がなければ、三井住友銀行カードローンへの申し込みにあたって基本的には懸念しなくていいということです。

出典:三井住友銀行カードローン

引用:インターネットで24時間いつでも審査お申込可能!

普通預金口座をお持ちの方はお手元のキャッシュカードでお借り入れできます。

信用情報に問題がなく、自活できる程度の収入があり、正社員である方は、ぜひ三井住友銀行カードローンの申し込みを検討してみてください。

| 名称 | 三井住友カード カードローン |

|---|---|

| 審査時間 | 最短即日 |

| 無利息期間 | なし |

| 運営会社 | 三井住友カード株式会社 |

| 遅延損害金 | 年20.0% |

| 実質年率 | 年1.5%~年15.0% |

| 女性専用ダイアル | なし |

| 申込条件 | 満20歳以上69歳以下の方、安定した収入がある方(学生は除く) |

| 返済回数 | 最長15年1ヵ月・181回(ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合) |

| 借入上限金額 | 最大900万円 |

| メリット | 最短即日審査で、融資スピードが速い。高額借入も可能で、最大900万円までの借入が可能。 |

| デメリット | 無利息期間が設定されていない。 |

| 融資スピード | 最短5分で即時発行※最短5分の会員番号発行 受付時間:9:00~19:30 |

| 返済方法 | スマホとATM |

| 担保・保証人 | 不要 |

| 貸金業者の登録番号 | 近畿財務局長(14)第00209号 |

上限金利が低めで自動契約機が便利な『三菱UFJ銀行カードローンバンクイック』

三菱UFJ銀行カードローン バンクイックは、低金利で利用できる銀行系カードローンです。

このカードローンは、銀行系カードローンの中では通常スピーディな審査に期待できます。

さらに、銀行系でありがちな口座開設の指定がないので、申し込みのために三菱UFJ銀行の口座を開設する必要はありません。

なお、こちらも銀行系では珍しくローンカードの受け取りを自動契約機(テレビ窓口)で行うことができるため、郵送を利用しない方法でカードを受け取りたい方にとっても便利です。

なお、銀行系で自動契約機に対応しているのは、三井住友銀行カードローンと三菱UFJ銀行カードローン バンクイックの2つだけです。(※消費者金融の場合は増えます)

銀行系で自動契約機を利用してさまざまな手続きができるという点にメリットを感じる方は、これら2つのカードローンを優先的に検討することをおすすめします。ぜひご検討ください。

出典:バンクイック

引用:カードローン「バンクイック」はお借り入れ、ご返済をサポート

| ローン名称 | 三菱UFJ銀行カードローン |

|---|---|

| 対象者 | 20歳から65歳未満の方 |

| 審査にかかる時間 | 最速で即日 |

| 収入証明書の必要性 | 提出が必要です |

| ローンの上限額 | 10万円から500万円まで |

| 適用金利(実質年率) | 年率1.8%から14.6% |

| 良い点 | 安定した信頼性を誇る大手銀行で、高額な融資も可能です |

| 注意点 | 無利息期間は設けられておらず、収入証明書の提出が必要となります |

| 無利息期間の有無 | 設定されていません |

| 融資までの時間 | 最短で翌日(審査状況による) |

| WEB申込の完結性 | 申込段階まではWEBで完結します |

| 保証人や担保 | 必要ありません |

| 運営元 | 三菱UFJ銀行株式会社 |

| 貸金業登録番号 | 関東財務局長の登録番号:第5号 |

貯めた楽天ポイントは審査なしで自由に使える『楽天銀行スーパーローン』

楽天銀行スーパーローンは、楽天銀行が提供するカードローンです。

特に楽天カードを利用したり、楽天のオンラインショッピングを頻繁に利用する方は利便性を感じることでしょう。

ただし、それらに関係なく、銀行系カードローンの中でも申し込みのハードルが低いところという観点で探している方にも、楽天銀行スーパーローンは候補にしやすいです。

まず、楽天銀行スーパーローンのメリットは、下限金利と上限金利が低めの設定であることです。

さらに、パートやアルバイトの収入が少なくても、安定した収入がある場合には申し込み対象としているところも注目ポイントです。

一般的に、銀行のカードローンを利用する場合は、その銀行の口座を所有している必要がありますが、楽天銀行スーパーローンでは口座開設の必要はありません。

申し込みもスマートフォンから完結させることができ、専用アプリが提供されているため、毎月の返済も簡単に行えます。

ちなみに楽天銀行スーパーローンでは、借り入れ額が10万円以上~100万円未満の場合、年14.5%の金利が適用されます。

一般的な消費者金融では、同様の条件でも15%~18%の金利が適用されることが多いです。(※ただし、消費者金融や審査によって異なる場合もあります)

単純に考えれば、楽天銀行スーパーローンを契約することで金利を抑えることができます。

銀行のカードローンは一般的に審査が厳しい傾向にありますが、楽天銀行スーパーローンは銀行のカードローンの中でも審査のハードルが低いと言われています。

もちろん審査はあるのでブラックリストだったりすると利用はできませんが、収入やその他の理由で審査で不安を抱えている方は申し込みやすいかもしれません。

銀行系カードローンを希望しており、審査が厳しそうだと感じる方は、ぜひ楽天銀行スーパーローンを候補に考えてみてください。

| ローン名 | 楽天銀行カードローン |

|---|---|

| 申込資格 | 20歳以上62歳以下で、日本に居住し安定した収入がある方(専業主婦、パート、アルバイトも可能) |

| 収入証明書 | 必要(楽天銀行が認めた場合は不要) |

| 借入限度額 | 10万円から800万円まで |

| 適用金利(実質年率) | 年1.9%から年14.5% |

| メリット | WEB完結で便利、高額借入が可能 |

| デメリット | 無利息期間がない、収入証明書が必要な場合がある |

| 無利息期間 | 設けられていません |

| 審査時間 | 最短で当日 |

| 融資実行時間 | 最短で翌日 |

| 完全WEB申込 | 可能です |

| 担保・保証人 | 必要ありません |

| 運営企業 | 楽天銀行株式会社 |

| 登録番号 | 登録金融機関 関東財務局長(登金)第609号 |

住宅ローンとの併用ができて金利にメリットの『みずほ銀行カードローン』

みずほ銀行カードローンは、みずほ銀行が提供するカードローンです。

特に、住宅ローンをみずほ銀行で組んでいる方や組みたいと考えている方にはメリットがあります。

一般的にみずほ銀行を普段から利用している方にとっても、みずほ銀行カードローンは検討しやすいでしょう。

みずほ銀行カードローンの特徴の一つは、銀行のカードローンの中でも下限金利と上限金利が低い水準に設定されていることです。

また、みずほ銀行口座を持っていれば、ウェブ上で完結する申し込みが可能で、審査時間もスピーディーです。

さらに、みずほ銀行が提供している住宅ローンを利用している場合は、金利が0.5%引き下げられるというメリットもあります。

元々低い水準の金利がさらに割引されるというのは嬉しいですよね。

みずほ銀行カードローンの金利が引き下げられる条件に該当する方や、該当しなくても低い金利が魅力的な方には、ぜひみずほ銀行カードローンを検討してみることをおすすめします。

出典:みずほ銀行カードローン

引用:みずほ銀行カードローンのポイント

PC・スマホで24時間お申込可能

| ローン名 | みずほ銀行カードローン |

|---|---|

| 申込資格 | 20歳以上66歳までの方 |

| 収入証明書 | 基本的には不要ですが、一部必要な場合があります |

| 借入限度額 | 10万円から800万円まで |

| 金利(実質年率) | 年2.0%から年14.0% |

| メリット | WEB完結で便利、大手銀行なので信頼性がある |

| デメリット | 無利息期間がない、審査・融資までに時間がかかる場合がある |

| 無利息期間 | 設けられていません |

| 審査時間 | 最短で3営業日 |

| 融資実行時間 | 最短で1週間 |

| 完全WEB申込 | 可能です |

| 担保・保証人 | 必要ありません |

| 運営企業 | みずほ銀行株式会社 |

| 登録番号 | 登録金融機関 関東財務局長(登金)第6号 |

審査なしでお金を借りたかった方が検討しやすいその他金融機関のローン

お金を借りる方法として、ここまで触れたのは消費者金融と銀行系カードローンでした。

お金を借りる方法について、どれが利用しやすいかは人によって異なることがありますが、シンプルに方法の数を考えるならたくさんあります。

どれでも選べる方は、「どれにしよう」と迷ってしまうかも!?

ここまででご紹介した選択肢だけでなく、ここでさらに選択肢を増やします。

もしも合うが可能性があるなら、消費者金融や銀行のカードローンだけでなくこちらも含めて検討してみるのはいかがでしょうか。

≪その他の金融商品でお金を借りるならこの4種類に注目!≫

- クレジットカードのキャッシング枠

- 銀行のフリーローン

- ろうきん

- JAバンク

カードローンは限度額内で繰り返し利用できますが、そうでない金融商品の場合は原則1回の融資です。例えば30万円で審査に通ったなら、30万円を1回で借り入れします。

追加で借金が必要になったときには、都度再申し込みして審査を受けなければいけません。審査に通れば追加融資を受けられますが、最初の借り入れはできたのに追加融資には通らない場合もあります。

それに対し、カードローンという金融商品は限度額内で何度でも繰り返し借り入れができます。

繰り返し借り入れできるほうが便利そうですが、その代わり自己管理をしないと借りグセがついて、何度も借りることで利息が増えて元金を減らせないケースもあります。

原則1回の融資のみのローンなら、借りすぎの心配は基本的にありません。

特定の目的のために1回だけ借りられたらいいという方にとっては、ありがたい内容でしょう。

カードローン以外でのお金の借り方について、さらに詳しく見ていきましょう。

この中には、「審査なしがいい」という方が取れる選択肢もあります!

クレジットカードのキャッシング枠は新規の審査なしで今すぐお金をゲット!

クレジットカードを所有しているなら、クレジットカードに付帯しているキャッシング機能で借り入れを行えば新規の審査なしで即日対応です。

どうして審査不要なのかというと、まずクレジットカードを所有できているということはかつて申し込みをして審査に通っているからです。

消費者金融のカードローンなどは借りようと思ったときに初めて申し込むことが多いですが、クレジットカードについてはお金を借りようと思ったときに既に所有している方もいることでしょう。

クレジットカードのキャッシング枠は限度額が設定されているので、状況によっては希望額を借りられないこともありますが、便利な方法です。

クレジットカードのキャッシング枠の限度額は人によって異なります。

ショッピングとキャッシングの使用配分は上限100万円の範囲であれば自由という契約になっている方もいれば、ショッピング80万円でキャッシング20万円という風にわけられて決まっている方もいます。

クレジットカードを既に所有しているなら、審査なしで即日という良い条件の方法ですが、注意点はクレジットカードを持っていないなら利用にあたって審査があるということです。

持っていなくてこれから作る場合は、消費者金融のカードローンなどと同じように申し込みと審査があるので特段そちらよりスムーズで審査が楽というメリットがあるわけではありません。

持っていなけど興味がある方は状況に応じて、クレジットカードに申し込んでキャッシングしたいのか、他の方法のほうがいいのか、考えてから利用を決めましょう。

クレジットカードとカードローンはどちらがいい?

クレジットカードを所有しているなら、クレジットカードのほうがスムーズで審査もなくキャッシングできるのでカードローンよりも便利に感じる場面があるでしょう。

しかしクレジットカードを持っておらず、ショッピング利用の予定などもなく、キャッシングしたいという理由のみで検討しているのであれば、基本的にはカードローンのほうがメリットがあります。

金利についても、クレジットカードのキャッシング枠の利用で同じ金額を借りる場合よりカードローンを選択したほうが下がる可能性が高いのです。

クレジットカードを利用するなら契約内容を確認

クレジットカードのキャッシング枠は、クレジットカードの申し込みの際の書類やフォームなどで拒否意志を示したわけではないなら自動的に付帯していることが多いです。

「どうしたか覚えていない」「拒否したかもしれない」という場合は、クレジットカードのアプリやWEB会員サイトにログインして確認してみましょう。

それが難しいようならお手持ちのクレジットカードが対応しているATMに差し込んで、確認してみましょう。

銀行のフリーローンは審査があって資金使途が自由で原則1回の融資

続いてご紹介するのは銀行のフリーローンです。

フリーローンとは、基本的に資金使途自由で使い道に制限がない個人向けのローンのことを指します。カードローンと同じく無担保かつ保証人不要で契約できるので、申し込みがスムーズです。

同じく資金使途自由のカードローンとは何が違うのかというと、条件が異なります。

カードローンは限度額内であれば繰り返し何度でも自由に借り入れができ、限度額いっぱい借り入れしたとしても毎月きちんと返済していけばその割合から計算して借り入れ可能額が増えていきます。

それに対し、フリーローンの融資は原則として最初の1回のみです。

審査によって決まった金額を1回だけ口座に振り込みしてくれます。

フリーローンだと、もしもその後でもっとお金が必要になったら追加融資という形で再申し込みを行い、審査を受ける必要があるのです。

すなわちいつでも借り入れできる状況にしておきたい方や、今後繰り返し借り入れをする予定がある方は、フリーローンではなくカードローンを検討するほうが合っています。

フリーローンは基本的に金利が低い

フリーローンのメリットは、多くの場合で他の無担保の個人向け融資より低金利であることです。

ただし銀行のカードローンについては条件次第ではフリーローンより低金利で利用できる場合もあるので、フリーローンだから絶対に他より低金利というわけではないと認識しておきましょう。

フリーローンがどれくらい低金利なのか、例を見てみましょう。

三井住友銀行のフリーローンの金利は年5.975%で、借り入れ可能額は10万円~300万円です(※審査によって決定)

10万円くらいの低めの金額の借り入れは、カードローンだと上限金利が適用されることが多いですが、三井住友銀行のフリーローンを選べば10万円でも下限金利くらいの水準です。

フリーローンがいいかどうかは、個人の状況と目的によっても左右されます。

「1回だけ融資を受けられたらいい」「カードローンだと安易に借り入れを繰り返してしまうかもしれない」というというときには、フリーローンを優先してみるといいでしょう。

銀行は総量規制の適用外だから年収を超える高額融資も可能

銀行が提供するフリーローンは、総量規制(消費者金融に適用される、年収の3分の1までの金額しか融資してはいけないという金融業界の決まり)が適用されません。

引用:過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

つまり銀行だと年収の3分の1どころか年収を超える金額でも借り入れできるということ(※とはいえ金額は審査によって決まります)

例えば年収300万円の方なら、消費者金融を利用すると単純計算で100万円までの借り入れが可能です。

それに対し銀行なら、年収300万円の方が300万円もしくはそれ以上の金額でも借りられる可能性もあるということ。

ただし、銀行側も利用者に返済不可能になられては困るので、独自で総量規制のような基準を導入して審査を行っています。

総量規制が適用されない銀行の審査に通れば誰でも高額融資を受けられるというわけではありません。

消費者金融には総量規制があるとはいえ、銀行を利用しても審査の結果消費者金融と同じくらいの限度額になる場合もあります。

どちらがいいかは好みや目的にもよりますが、基本的に「審査があると不安」「審査なしでないとお金を借りられないかもしれない」という方は、消費者金融のほうが検討しやすいです。

銀行は条件が良いぶん、一般的に消費者金融よりも審査で見る項目が多くて審査が厳しいからです。

ろうきんは審査なしではないけど注目の好条件

ろうきんとは、労金(労働金庫)のことです。

ろうきんは労働金庫法に基づいて運営された金融機関のことを指します。全国各地にあり知名度は高いといえますが、取り扱っている金融商品の細かい内容は地域により異なります。

例えば同じフリーローンでも地域によって金利や申し込み条件が異なる場合があるので、事前の確認が必須となります。

ろうきんのメリットは、銀行とは違って営利を目的としている金融機関ではないため、銀行よりもさらに低金利でお金を借りられることです。

そして一般的に、ろうきんは銀行よりも審査難易度が低いといわれています。もちろん審査はあるので通らないケースもありますが、審査に不安がある方も比較的検討しやすさがあります。

消費者金融でも、パートやアルバイトで月収が低めの方でも申し込みができます。

ろうきんは全国各地にありますが、ここでは中央労働金庫を例に挙げて条件を見ていきましょう。

中央労働金庫の場合の条件

| 金利(年率) | 下限3.875%~上限8.475% |

|---|---|

| 借入限度額 | 最大500万円 |

| 審査時間 | 3週間程度(即日対応不可) |

上限金利が銀行よりも低いので、少額融資で上限金利が適用される場合は銀行よりも金利でメリットがあります。

これで審査に不安があっても比較的検討しやすいとなると、ありがたいですよね。

しかし、デメリットもあります。それは審査の所要時間です。

ろうきんでお金を借りようとしたら、融資されるまでにだいたい3週間はかかることが多いです。即日融資を希望していると利用できません。

さらにろうきんの利用にあたっては、条件もあって誰でも利用できるわけではありません。

以下のいずれかの条件を満たしている必要があります。

ろうきんの利用条件

| 融資条件 | 詳細 |

|---|---|

| 団体会員の構成員 | ろうきんに出資している労働組合・国家公務員・地方公務員等の団体・福利共済活動を目的とした団体に所属している者。 |

| 生協会員の組合員およびその家族 | ろうきんに出資しているかつ、生協組合員融資制度を導入している生協に所属している者およびその家族。 一般勤労者 『ろうきん友の会』に加入または個人会員として出資(最低1,000円〜)している者。 |

利用できる条件を満たしているかつ、融資までの時間が1ヵ月近くかかってもいいということであれば、ろうきんでお金を借りるのは良い選択肢でしょう。

ろうきんで取り扱われている金融商品は、資金使途自由のものの他に住宅ローンや自動車ローンなどもあります。

どれも低金利で利用できます。

ろうきんは利用できる条件さえ満たすなら、幅広い方にとって条件の良い金融商品が色々あります。

JAバンクは組合員が低金利で利用できて資金使途自由

続いてはJAバンクをご紹介します。

地域に根付いた金融機関であり、農林中央金庫、農業協同組合(JA)、漁業協同組合(JF)などの出資で成り立っています。

全国各地にあり、先にご紹介したろうきんと同様に借り入れ条件や申し込み条件が地域によって異なる場合があるので、事前の確認が必須です。

JAバンクでは資金使途自由のカードローンを取り扱っています。

注意点は、JAバンクのカードローンに申し込めるのはJAの組合員のみということです。

現時点で組合員ではないけどお金を借りるためにこれから組合員になってもいいという方は、お住まいの地域を管轄するJAに確認して利用を検討してみるといいでしょう。

JAバンクの場合は基本的に低金利で利用できます。

ただし、金利が低いといってもろうきんよりは上がりやすい傾向です。

JAバンクのカードローンだと、適用される金利が銀行のカードローンと同水準になることもあります。

既にJAバンクの組合員で、JAバンクにも銀行にも申し込める方は総合的に判断して決めるのがおすすめです。

JAバンクのカードローンを利用するなら、お住まいの地域のJAに申し込む必要があります。

今回は参考までに、3地区のJAバンクの金利を挙げます。

≪参考例≫

- JA東京中央:下限4.5%~上限12.0%

- JA横浜:下限9.2%~上限11.6%

- JAさっぽろ:下限11.0%~上限13.4%

このように、どこのJAバンクかによって金利が異なりますのでJAバンクでお金を借りたい方は事前にご確認ください。

事業資金など担保や貯金を利用して審査に不安があっても検討できるお金を借りる方法

ここまででご紹介した金融商品は、無担保・保証人不要で申し込むことができます。

続いては、「担保」(借金を返せなくなった場合に代わりに取られるもの)がある代わりにお金を借りられる方法について確認していきましょう。

担保にするものが何かは、どの金融商品かによって異なります。

なお、担保があると通常カードローンなどの審査に通らない方でも、審査に通る場合があります。

「審査なしがいい」と感じる理由があって審査が心配なら、もしも利用できるなら担保ありの金融商品に注目してみるのもいいでしょう。

担保があるとカードローンなどの審査に通らない方でも通る可能性が出てくる理由は、金融機関側としては万が一借金を返済してもらえなくなっても代わりに担保を資産として回収できるからです。

審査が厳しくなる理由は「本当に返してくれるかどうか」を見極めるためなので、仮に返済できなくなったとしても資産で回収できると確約があれば審査が緩くなるのは自然といえます。

担保になるものの価値が高い場合は、年収に関係なく何百万円~1千万円以上の高額融資でもしてもらえるケースがあります。

と、ここでピンときた方もいるかもしれません。

総量規制の適用外である銀行は、担保でお金を借りる金融商品に強い傾向があります。

≪担保で利用する金融商品の例≫

- 不動産担保ローン

- 生命保険の契約者貸付

- ゆうちょ銀行の貯金担保自動貸付

担保で借りる金融商品は、当然ながら担保になるものがなければ利用できません。

「担保になるもの」は、金融商品によって指定があります。

ここでピックアップした項目について、以下で詳しく見ていきましょう。

家などの不動産を担保に総量規制適用外で借りられる不動産担保ローン

不動産担保ローンは、その名の通り不動産(持ち家や所有ビルや土地など)を担保に入れてお金を借りることができる金融商品です。

不動産担保ローンは、住宅ローンも含まれます。

しかしここでご紹介するのは、所有している不動産や土地を担保にし、融資を受ける目的は住宅費用にあてるためではないという方が利用する不動産担保ローンです。

不動産担保ローンは、万が一返済できなければ担保にした土地や建物を取られます。

この部分だけを見ると、消費者金融や銀行のカードローンなど無担保の金融商品のほうがいいと感じるかもしれませんが、状況によりけりです。

不動産担保ローンは、土地や建物を担保にする代わりに総量規制に関係なく高額融資をしてもらうことができます。

担保にする土地や建物の価値によっては、審査のうえで数千万円の融資をしてもらえる場合もあります。

銀行なら総量規制の適用外なので、銀行の不動産担保ローンを利用すれば年収に関係なく高額融資を希望することもできます。

不動産担保ローンは少額融資よりも高額融資をして欲しい方にメリットがあります。

その代わり、審査において不動産の価値を調べる工程が必要になり謄本の確認など提出書類も増えて審査時間も長くなります。

金融機関によりますが、申し込みから契約まで1週間~3週間はかかると想定しておきましょう。

ちなみに担保にする不動産の価値によって限度額が変動するので、都市部のほうが高額になりやすく地方の場所によっては不利になることがあります。

場合によっては担保にするものの資産価値が理由で不動産担保ローンの審査に通らないことがあります。

しかし実はその場合でも無担保の消費者金融のカードローンなどでは審査に通ることがあります。

本来担保があれば審査に通りやすくなるというのが基本的な考え方ですが、担保の価値次第で、担保の価値から融資金額を決める不動産担保ローンのほうが不利になることもあるのです。

ここを踏まえたうえで、利用するかどうか決める必要があります。

担保に価値があると判断されれば、どんなに収入が低くても高額融資を受けられる可能性があるので、利用できるなら魅力的な金融商品です。

≪参考例≫

| 名称 | 金利(年) | 融資可能額 |

|---|---|---|

| 楽天銀行の不動産担保ローン | 2.89から9.49% | 100万円から最大1億円 |

| みずほ銀行の不動産担保ローン | 2.975% | 100万円から最大1,000万円 |

不動産担保ローンは地方銀行などでも取り扱っている、メジャーな金融商品です。

興味がある方は、普段利用している銀行で不動産担保ローンの取り扱いがあるか調べてみるといいでしょう。

審査なしでブラックリストでも利用できる!保険料担保の生命保険の契約者貸付

不動産がなくても他のものを担保にする金融商品なら利用できるかもしれません。

「特別な資産はない」という方も、生命保険の契約があればお金を借りられるかも!しかもこの制度は審査がないので、審査に通らない理由がある方でも検討できます。

保険会社には、「契約者貸付制度」という生命保険を担保にする融資制度があります。

契約者貸付制度を利用できるのは、「解約払戻金」がある生命保険に加入している方です。

契約者貸付制度は、生命保険の解約払戻金の一部を保険会社から借りられるという仕組みです。

自分で支払った生命保険料を借りるということなので、「それって借金?」と疑問に感じる方もいるかもしれません。

しかし保険会社に保険料として支払う契約が成立している場合、満期になるまでは契約者ではなく保険会社のお金という扱いなので、保険会社にお金を貸してもらうという形になるのです。

メリットは審査がないことと金利です!

細かい条件は保険会社や契約内容で異なってきますが、金利については基本的に消費者金融や銀行よりも低くなるように設定されています。

ただし、状況によっては使いやすい金融商品ではない場合もあるので、以下についてご確認ください。

契約者貸付制度で借りられるのは基本的に少額だから高額融資には向かない

解約返戻金がいくらの契約かは生命保険によって異なりますが、解約返戻金の金額を超えて借りられることはまずありません。

契約者貸付制度だと、借り入れ限度額10万円以下となる場合もあるでしょう。

しかしもちろん少額融資を希望しているなら便利な方法です。

利用条件を満たしているか、限度額はいくらかなど知りたい方は契約している保険会社に問い合わせてみるといいでしょう。

もしくは保険会社の会員サイトでも確認できます。

保険会社によってはアプリで契約者貸付の融資を依頼できて振り込んでもらえるシステムのところもあります。

定額貯金や定期貯金を担保にゆうちょ銀行から審査なしで借りられる

担保定額貯金もしくは担保定期貯金を担保にしてゆうちょ銀行からお金を借りることができます。

ゆうちょ銀行の自動貸付と呼ばれる制度です。

ゆうちょ銀行の自動貸付は定期貯金か定額貯金を担保にお金を借りるということから、審査を通して限度額が決まるシステムではありません。

無職でお金を借りることも可能。専業主婦だったり、収入が0円という場合でもこの貯金を利用しているならお金を借りることができます。

定期貯金か定額貯金の総額90%までの借り入れが可能です(※ただし、1冊の総合口座通帳につき300万円までです)

100万円貯金している方なら、90万円まで。これが限度額になります。

ゆうちょ銀行の自動貸付は、審査なしなのに即日借り入れ可能です。

利用条件を満たしていて、借り入れ金額についても問題ないようなら、審査がある金融商品よりも楽で速いです。

条件を満たせば基本的に審査なしのものもあり!公的制度で国からお金を借りる

お金を借りる方法はたくさんあります。

しかし金融商品が多くても、審査のことが心配で困っている方もいるのではないでしょうか。

本当に困ったときには、国や公的な機関からお金を借りられる救済制度があります。

食費や生活費や家賃など生活に困窮したときに借りられたり、低金利で事業資金を借りられたり、様々です。以下で詳しく見ていきましょう。

≪公的な融資制度の選択肢≫

- 生活サポート基金

- 教育ローンや奨学金

- 日本政策金融公庫

- 善意銀行貸付事業

ここでピックアップしているものは公的融資の一部です。悩んだり迷ったりしたときは市役所や社会福祉協議会などに相談して最適なものを案内してもらうといいでしょう。

公的な融資制度について、さらに詳しく見ていきましょう。

多重債務・債務整理などで困窮した生活を再生できる生活サポート基金

引用:多重債務の方や債務整理の経験がある方、銀行などから必要なお金が借りられない方などの生活再生を目的とした「相談事業」や「貸付事業」、 生活再生資金融資のための「個人再生ファンド」の運営、また東京都と提携した「東京都多重債務者生活再生事業」などを行っています。

利用条件に該当するなら融資だけでなく生活再生全般を相談できてのが、生活サポート基金です。

生活サポート基金とは、多重債務・債務整理・債務相談などで困窮している世帯の生活再生を目的とした、貸付やカウンセリングとコンサルティングを行っている一般社団法人です。

生活サポート基金は東京都・千葉県・埼玉県・神奈川県に住んでいる方が利用対象になります。

対象地域外にお住まいの方は利用できません(※ただし、大阪府などでも似たようなサービスは存在します)

≪生活再生ローンの基本条件≫

| 金利(年) | 12.5%以内 |

|---|---|

| 担保(もしくは保証人) | ※基本的に必須。原則として連帯保証人1名以上が必要。もしくは必要に応じて不動産。 |

| 貸付限度額 | 要相談 |

多重債務・債務整理・債務相談などで困窮していて生活再生について相談したいなら、他の金融機関で借りようとするより条件が良い可能性が高いです。

他の金融機関の審査に通るか不安でも、そもそも困窮者に向けた制度なので問題ありません。

生活サポート基金は即日融資に対応していない

生活サポート基金を利用する際の注意点は、即日融資に対応していないことです。

申し込みから融資までは、目安として2週間程度は必要です。

目先の生活費に困っている状況なら、生活サポート基金のスタッフに正直に伝えて相談しましょう。

また、その他の即日対応の公的な融資制度などの併用も検討しましょう。どうすればいいかわからない方は、生活サポート基金に相談して案内を受けましょう。

ちなみに生活サポート基金では、一人親世帯が利用できる金利0%の融資制度もあります。

一人親世帯が利用できる融資については後ほど他にもご紹介しますが、生活サポート基金の対象地域内にお住まいで、多重債務・債務整理などの条件も満たしているならこちらのほうが利用しやすい可能性があります。

学費のためなら教育ローンや奨学金!通常ローンなら審査に通らない高額でも可能

母子父子寡婦福祉資金貸付金

参考:教育一般貸付

引用:「受験費用(受験料、受験のための交通費・宿泊費)」は合格前でもご利用いただけます。

続いてはお金を借りたい理由が学費という方向けの融資制度です。

基本的には学費のためには奨学金制度を利用するのが適しています。

奨学金制度については、アルバイトなどで収入を得ていない学生さんでも利用できます。

なお、学費のために利用されることがある金融商品には、他に消費者金融の学生ローンがあります。

学生ローンは資金使途が原則自由なので、例えば旅行や娯楽などに使うことを目的としていても問題ありません。

目的が学費なら学生ローンよりは奨学金のほうが通常低金利です。ですので、学生ローンで借り入れをして学費を払うより奨学金のほうがおすすめです。

つまり資金使途次第で、合う金融商品が変わります。

奨学金を利用する場合もできる限り低金利のものが便利です。どの学校に通っているかにもよりますが、学費は安くないことが多いです。

奨学金は無利子の貸与型のもの以外は、利息もかかってきます。それらの返済が始まるのは社会人になってからです。

奨学金の返済に困っている社会人は少なくないので、金利はできるだけ抑えておくほうが安心です。

起業資金なら審査に時間がかかるけど日本政策金融公庫

参考元:日本政策金融公庫

起業資金を目的としてお金を借りたいなら、日本政策金融公庫からの借り入れを検討してみるのはどうでしょうか。

消費者金融でも銀行でも事業用の金融商品を取り扱っていることはありますが、起業資金としては日本政策金融公庫の条件の良さは注目です。

そもそも日本政策金融公庫とは何かというと、2008年に設立された財務省所管の特殊会社(=国の金融機関)です。国が100%出資しているので安心して利用できます。

主に中小企業や、これから起業(中小企業的規模)したい方に向けて事業間れ費用の融資をしています。

日本政策金融公庫の支店は全国各地に150店以上あり。地方からでも相談しやすいです。

日本政策金融公庫は起業資金を融資してくれるだけでなく、今後ビジネスをしていくうえで役立つ情報コンテンツ配信も行っています。

セミナー開催、創業者向けメールマガジン、起業家応援マガジン、その他各地の創業情報の配信もしています。

これから起業する予定の方がイメージを固めたり参考にしたりできるコンテンツもたっぷり。便利です。

なお、日本政策金融公庫では創業計画書作成の相談にも乗ってくれます。

事業関連融資の種類があるので、どれを利用すればいいのかわからないときは問い合わせましょう。

≪注目ポイント≫

- 通話料0円の相談ダイヤルあり

- 創業前と創業時と創業後に役立つ情報発信コンテンツ

- 地方移住やUターン創業の相談もOK

- 女性の創業や融資の相談にも力を入れている

日本政策金融公庫は国が100%出資している金融機関なので安心という強みであり、そしてもちろん公的なので金利は低いです。

フリーダイヤルで無料相談ができ、その他来店やオンラインでの相談も可能です。

まずは資料請求だけして検討という形でも問題ありません。起業資金を借りたいならぜひ確認してみましょう。

どこからも融資を受けられなくても善意銀行貸付事業なら借りられる

どこからもお金を借りられない状況というのは、債務整理や自己破産の記録が残っていることで審査に通らない状況だったり、収入がなくて申し込み基準でなかったりしている状況であると考えられます。

その状況で目先の生活費に切羽詰まって困ったときは、善意銀行貸付事業で食費や光熱費分を確保する選択肢があります。

善意銀行という名前を聞いたことがない方もいるかもしれませんが、公的融資などを取り扱う社会福祉協議会が運営しています。

寄付などを受け付けている銀行でもあります。

この善意銀行には貸付事業というものがあり、利用できるのは基本的に低所得者層だけです。

低所得者層に向けて一時的に必要な生活費を融資してくれます。

その他生活再建などの相談もできます。

≪社会福祉協議会とは≫

社会福祉協議会とは、社会福祉法に基づいて全国の都道府県に設置されている非営利の民間組織のことです。

低所得者、失業により困窮した方など、生活費に困っている世帯に融資やサポートを行っています。

善意銀行貸付事業に興味がある方は、お住まいの地域を管轄する社会福祉協議会に相談しましょう。

審査なしがいいなら他人からお金を借りる方法もあるがデメリットあり

他人からお金を借りる場合は審査がありません。

一般的には子供が親からお金を借りるなら、偏見を持たれることは少ないでしょう。

しかし取り扱い注意なのが、血の繋がりのない赤の他人からお金を借りる場合です。

審査なしで他人からお金を借りるなら、相談対象になるのは多くの場合で以下の誰かです。

- 家族

- 親友や友達

- 彼氏や彼女

- 上司や先輩(職場の人)

- 交番のお巡りさん

審査がなく、金融機関よりも借りやすいと考える方もいるかもしれません。

しかし個人でのやり取りは、トラブルのリスクも秘めています。

借りた側が返済できるようになっても「借金という意識」が薄かったり返済することを何となくもったいなく感じたり、返済に関連したトラブルが起きて揉めるリスクがあるのです。

「金の切れ目が縁の切れ目」という言葉もあります。

人間関係を壊したくないなら、借りる側はきちんと返済する意識を持って、借用書などで約束をしてから借りるほうがいいでしょう。

家族から借りれば審査なしで安心だけど信用は大切にしよう

家族間での助け合いは、世の中的にはよくあることです。

家族といっても仲良し家族だけでなく不仲な家族もいるので、この方法を選べない方もいるでしょう。

しかし家族から借りるのは、客観的に見れば安心感のある良い選択肢です。

借金返済ができなくなったとしても、返済を遅延しても、家族であれば理解して待ってくれることが多いですし、信用情報に傷もつきません。

とはいえ、お金のやり取りはたとえ家族でもトラブルのリスクがあります。

家族であってもお金が絡むと返済遅延などで不満が生まれてしまうことも。できるなら家族間のやり取りでも借用書を作成して、きちんと返済する意識を持つといいでしょう。

親友や友達から借りると人間関係の信頼が崩壊して孤独になるリスクあり

親友や友達は家族に次いで相談しやすい相手かもしれませんが、借りるリスクはあります。

友達にお金を借りて返さないままという金銭トラブルは世の中にたくさんあるのです。

必ず返すという覚悟がある場合を除き、友情を壊したくないなら親友や友達にお金を借りるのは本当に困ったときだけにしたほうがいいでしょう。

そしてもちろん旅行やギャンブルのためのお金は親友や友達には借りないほうが安心です。万が一返せなかったときに大切な人間関係を失って長い目で見たら孤独になるリスクがあります。

家族からお金を借りる場合もそうですが、親しい仲にも礼儀ありを大切にして借用書を作成しておくようにすると安心です。

彼氏や彼女にお金を貸してというと審査なしでもフラれて悲しい可能性あり

彼氏や彼女は時と場合によっては親友や友達より頼りやすいです。

とはいえ関係や相手の性格によってはフラれるリスクがあるので注意が必要です。

「金目当て?」「愛されていないのかな?」など、お金を貸してと言われた時点で冷めるタイプの方はいます。

彼氏や彼女は、結婚しているより簡単に別れられる代わりに力を合わせて生活を成り立たせる約束を交わしていないケースが多いです。

それなのに自分で稼いだお金を貸すのはストレスがあって当然です。

彼氏や彼女は近い関係でも、結局は他人。お金のやり取りは本当に要注意です。

審査なしだけど上司や先輩から借りると信用に影響するかも

上司や先輩に貸してもらうという選択肢もあります。

例えば飲み代のようなちょっとしたお金を1回か2回くらいなら、後日きちんと返せば許してもらえることが多いでしょう。

しかし家賃や生活費といった現実的な資金、ある程度まとまった資金を借りたいときには要注意です。

職場で信用を失うと、厄介なのは今後の仕事にも影響があるかもしれないことです。

「お金にだらしない」と思われると、信用が必要なポジションに抜擢されなくなるリスクだってあります。

上司や先輩かか借りたいときは、よく考えるようにしましょう。

財布を落としたなどの特殊なケースでは審査なしの交番が頼れる

例えば財布を落として一文無しでスマホもないとか、財布もスマホも持って出てないのに鍵を落として家に入れないとか、そのような緊急事態は交番でお金を借りられる場合があります。

ただし、今月の生活費が足りないとか、ギャンブルに使うとか、そういう理由だと交番でお金を借りることはできません。

財布とスマホがなくて家に入れないときは、交番を頼ると覚えておきましょう。

即日審査なしが譲れないなら方法は「クレカ」「質屋」など

お金を借りる方法は審査ありとなしのものがあります。

審査なしですぐに借りたいなら以下の方法を選べるか確認してみましょう

- クレジットカードのキャッシング枠

- 質屋で5000円売りに出す

- 生命保険の契約者貸付

- 友達や家族に借りる

これらの方法は選べないものの5,000円~10,000円くらいの範囲ですぐに必要な場合は、借りるのではなく別の方法で受け取るという選択肢もあります。そちらについても後ほど詳しくご紹介します。

最短20分で融資可能アイフルはこちら

SMBCモビットの10秒診断はこちら

利用できる方は限定されるけどATMや振り込みで即日審査なしで借りられる方法

クレジットカードを所有しているなら、キャッシング枠で即日借りられる可能性があります。

クレジットカードは買い物で利用するイメージが強い方もいるかもしれませんが、提携ATMからの引き出しやアプリ経由で振り込みを依頼することでキャッシングが可能です。

クレジットカードにはショッピング枠とキャッシング枠があり、ショッピング枠は買い物の際に利用できます。

キャッシング枠はその名の通りキャッシングできる枠で、借り入れ可能な金額は個人の契約によって異なります。

質屋はブランドものやスマホなどを質入れすれば即日審査なしでお金を貸してくれる

ブラックリストや債務整理中など通常は金融機関から新規借り入れができない方でも検討できるのが、質屋です。

質屋は品物を担保にすることでお金を借りられます。

期限内に返済できなったとしても、担保の品物を質流れ品として販売したりオークションに出品したりして回収できることから、審査で返済能力を確認しなくても融資することが可能なのです。

注意点は担保にできる品物がなければ利用できないことです。

また、質屋は月利なので返済までの期間が長くなれば長くなるほど一般的な消費者金融のカードローンなどより金利面で不利になります。

すぐに借りてすぐに返すことができるなら便利な方法です。

おまとめローンの審査を受けるよりも簡単かもしれません。

高額融資だと難しくても、5000円であれば借りてすぐ返すことが可能だという方もいるでしょう。

【振り込みまで1~2週間】生命保険の契約者貸付は低金利で審査なし

即日ではないことが注意点ですが、クレジットカードのキャッシング枠よりも低金利で借りられる可能性が高いのが生命保険の契約者貸付です。

生命保険の中には、解約返戻金ありの商品があります。 利用にあたっては解約返戻金ありの商品に契約していることが必須条件。

融資は解約返戻金の7~8割程度できることが多いようです(※保険会社や商品によって異なる可能性があります)

健康祝い金などがついている商品と混合してしまいそうになりますが、健康祝い金と解約返戻金は違うものなので注意が必要です。

解約返戻金ありの商品に契約しているかどうか不明という方は、契約書の中に「解約返戻金」の文字があるか確認してみましょう。

もしくは生命保険会社が提供している契約者向けのアプリやサイト、そしてコールセンターでも確認可能です。

なお、保険会社によってはアプリやサイトからフォーム上で申請して契約者貸付を利用できるという、手軽な方法を採用しているところもあります。 ログイン可能な方はチェックしてみるのもいいでしょう。

家族や友達が即日で貸してくれる可能性がある

本当に困ったときは相談してみるのもいいでしょう。

ただし、身近な相手に相談するのは、情や義理など精神的なものが絡むことから金融機関と契約して借りる場合とは異なる種類の重みがあります。

気楽に構えずに、どのようなプランで返済していくか相手に伝えて誠実さを見てもらうと人間関係にヒビが入りづらいでしょう。

なお、法律の専門家ではなく個人で作成した借用書でも正式な効力を持ちます。

人間関係を壊したくないなら、念のため借用書を作成して誠意を示すのもいいでしょう。

そういう部分できちんとしておくと、今後万が一もっと大きな金額が必要な事情が出てきたときでも貸してもらいやすくなります。

メルカリなどで物を売って借りずにお金を得るやり方もある

「借りる」ではない方法で、お金を入手する選択肢もあります。

即日ではありませんが、不用品をメルカリなどのサイトやアプリで売ることでお金を得られます。

質屋に質入れできない漫画やゲームなどでも買い手がつく場合があり、売れるものの幅が広いのが魅力です。

メルカリの利用や荷物を送るなどの手間を面倒に感じる場合は、リサイクルショップを利用するという手もあります。

近年では店舗に行かなくても宅配便で送付できて(箱や送料はリサイクルショップ持ち)査定してくれるところもあります。

単発バイトなら1日で1万円日払いゲットもありえる

気力と体力と時間があり、必要金額が1万円以下なら単発バイトで確保するのもいいでしょう。

単発バイトは即日日払いで、お仕事をしたその日のうちの報酬支払に対応している企業も珍しくありません。

大手求人情報サイトで検索してみると、「日払いOK」となっている単発バイトの派遣会社がたくさんヒットします。

お住まいの地域によって派遣会社や案件が多い少ないはありますが、地方在住でも登録できます。

近年ではZOOMなどのビデオ通話やアプリや電話などで登録を行い、必要書類はWEB提出で済み派遣会社に行かなくても勤務開始できるシステムを導入しているところも増えています。

即日でお金が必要な方の中には、登録に行く交通費も厳しいと感じる方もいるかもしれません。 しかし交通費0円で登録することもできるのです。

金融機関からの場合は(無利息期間などがある場合を除き)短期間でも金利が発生します。 その点、単発バイトで即日日払いんら金利もかからないので総合的には負担が少ないです。

本業の規定で副業ができなったり事情があって単発バイトができなかったりする方は他の方法の検討が必要ですが、問題ないなら検討してみるのはいかがでしょうか。

1万円借りる方法や5万円借りるなど方法はいくらでもあります。

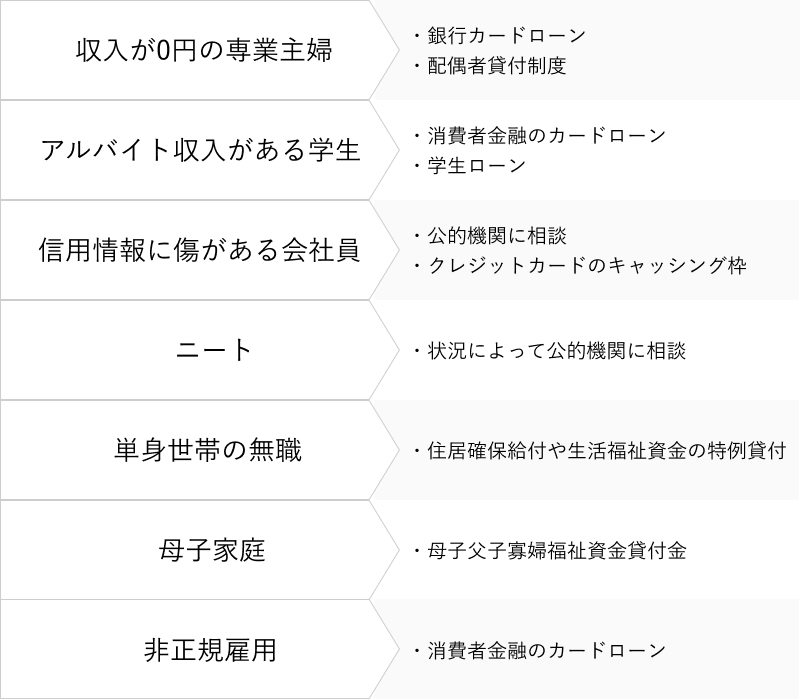

審査なしがいい方含めてお金を借りられる方法を状況別解説

お金を借りる方法は様々で、状況によって合うものが変わります。

状況別にどのような選択肢があるのか、上記の表で確認しましょう。

消費者金融のカードローンを検討していた方でも、実は公的な融資制度を利用できてそちらのほうが向いている場合もあります。

どの立場だとしても目先の食費にも困るくらいに困窮しているなら、公的な機関もしくは家族への相談を優先することをおすすめします。

専業主婦で自分は収入0なら銀行から借りる選択肢あり

専業主婦でパートもしくは副業でも収入を得ていない場合は、基本的に消費者金融での借り入れはできません。

それ以外の選択肢も限られてきますが、銀行のカードローンで融資を受けられることがあります。

銀行のカードローンは、自身に収入がなくても配偶者に安定した収入があれば申し込めることが多いです。

それ以外だと配偶者貸付制度を取り扱う消費者金融に申し込むという方法もあります。

専業主婦が利用できる配偶者貸付制度

専業主婦でパートや副業含めて収入が0円だと消費者金融のカードローンは基本的に利用できません。消費者金融の通常の申し込み条件は、申し込み者本人に何かしらの収入があることだからです。

しかし銀行の場合は、配偶者に収入があればカードローンの申し込みができます。

本来であれば本人に収入がないと申し込めない消費者金融ですが、例外的に専業主婦でも借りられるやり方があります。

配偶者貸付制度を利用することです。

この制度を導入している消費者金融は、専業主婦も対象としています。

配偶者貸付制度では世帯年収を基に審査します。世帯年収なので、自身の年収だけでなく配偶者の年収も合計した総額を指します。

専業主婦の収入が0円でも、旦那さんの年収が500万円なら、世帯年収は500万円として審査します。

消費者金融は総量規制が適用されるので、世帯年収の3分の1以内の金額で限度額が決まります。

旦那さんが働いていて収入があるなら、専業主婦でも配偶者貸付さえ利用すれば消費者金融から借り入れできる可能性があるのです。

ただし、デメリットは配偶者の同意が必要なことです。

つまり家族バレしたくない専業主婦なら利用できません。

家族バレしたくないなら銀行のカードローンのほうが便利です。

ちなみに配偶者貸付制度に申し込む際には、一般的な消費者金融や銀行のカードローンとは異なる書類が必要です。

≪配偶者貸付制度の必要書類の参考例≫

- 婚姻関係証明書

- 本人の確認書類

- 配偶者の同意書

- 配偶者の収入証明書

- 配偶者の身分証明書

配偶者貸付制度を利用するなら銀行のカードローンよりも基本的に提出書類が増えます。

しかし消費者金融のほうが一般的に銀行より審査は緩いので、銀行のカードローンの審査に通らなかった場合でも借り入れできる可能性が出てきます。

借り入れにあたって配偶者の同意を得られるという方は、配偶者貸付制度を検討してみるのもいいでしょう。

審査が不安なアルバイト収入のみの学生さんは消費者金融か学生ローンが選択肢

アルバイト収入のみの学生がお金を借りる選択肢は奨学金以外なら家族か、消費者金融か、学生ローンが一般的です。

アルバイトをして収入があるなら、学生さんは消費者金融もしくは学生ローンでお金を借りられます。

月に数万円程度でもアルバイト収入があるなら申し込み対象です。

消費者金融は何かと便利ですが、学生ローンは学生をターゲットにしていることから学生にとっての申し込みハードルは低いです。

学生ローンは本人名義で借り入れ可能。家族への連絡もなしにできます。金融機関によってはアルバイト先への在籍確認がなしのところもあります。

周囲にバレたくない学生さんには便利でしょう。

しかしデメリットもあります。学生ローンでは学費の全てをカバーできるような高額融資はそもそも難しく、限度額も消費者金融のカードローンの審査に通った場合より下がりやすいです。

このような部分はありながらも、学生さんは収入的に審査で不安を感じる方もいるので学生用の学生ローンは検討しやすく少額融資を希望しているなら良い選択肢になってくれます。

≪おすすめの学生ローン≫

| 学生ローンの名称 | 金利 | 借り入れ限度額 | 特徴 |

|---|---|---|---|

| カレッヂ | 15.0%~17.0% | 50万円 | 即日融資OK |

| ニチデン | 9.125% | 30万円 | 学生ローンの中では低金利 100日間の無利息あり 関西限定 |

| イー・キャンパス | 14.5%~16.5% | 50万円 | 来店不要 即日融資OK |

学生が金融機関からお金を借りるなら、消費者金融か学生ローンのどちらかがいいでしょう。

ただし、学生のうちから借りすぎないようにしましょう。可能なら借金はないほうがいいです。社会人でも借金の返済で困っている方はたくさんいるので、計画的に利用しましょう。

審査に通らないなら公的機関かクレジットカードを検討

安定した月給があってもその他の事情によってあ消費者金融や銀行のカードローンの審査に通らないケ場合があります。

安定した収入があっても信用情報に傷があったり、多重債務をしていたりすると審査ハードルは上がります。

お金を借りたい目的が生活費のためだったり、困窮して困っていたりするなら、通常の金融機関から借りようとするより公的機関に相談するほうがおすすめです。

公的融資は低金利~無利息のものあり、生活再建を目的としているものなら返済期間も柔軟です。

状況によっては公的融資を検討しましょう。

審査には通らないけどお金を借りたい理由が公的な融資制度の対象になるものではない場合は、クレジットカードを所有しているならキャッシング枠という選択肢があります。

クレジットカードを持っていても限度額いっぱいでキャッシング枠が使えない方は、家族に相談しましょう。

≪自転車操業で借金に困っているなら債務整理や自己破産を検討≫

審査なしでお金を借りたい事情があり、それは多重債務で返済が厳しくてお金を借りたいのに審査に通らないからということであれば、債務整理や自己破産も検討できます。

債務整理なら弁護士を通して利息をカットして返済計画を立てることができ、借金返済が楽になります。

自己破産は借金返済義務自体がなくなりますが、裁判所を通すのでブラックリストになります。

いずれにせよ弁護士か司法書士に相談して対応する必要があります。

債務整理や自己破産に力を入れている弁護士事務所なら基本的に相談料無料です。

債務整理や自己破産の依頼をすると、金融機関からの督促はすぐに止まります。

お金を借りたい理由が自転車操業的に他社の借金を返したいからなら、債務整理や自己破産も含めて考えてみるのはいかがでしょうか。

無職やニートなら公的機関で生活再建

無職やニートで、副業など含めて収入が一切ない場合は消費者金融や銀行のカードローンに申し込むのは難しいです。

無職やニートがお金を借りるなら、審査のな家族からか、公的な融資制度がいいでしょう。

家族ではない方のサポートがあるなど特殊なケースを除けば、それが無難です。

無職やニートを辞めて自立したいなら、家族でも公的機関でもどちらでも相談できます。公的機関なら就業支援しているので、やる気があれば環境改善を目指せます。

お金を借りたい理由が娯楽費用などなら、家族に相談したほうがいいでしょう。

≪無職やニートでも審査なし!質入れという方法もある≫

無職やニートでも、質入れできる品を所有していれば質屋からお金を借りられます。

質入れできるものはブランド品、高級腕時計、ジュエリーなどです。

質入れできるものがなければ利用できない選択肢ですが、審査なしで即日融資対応です。

例えば質屋として各地にグループ展開している大黒屋だと、以下の条件で融資を行っています。

≪大黒屋の条件≫

| 名称 | 大黒屋 |

|---|---|

| 金利(月利) | 0.95%~8% |

| 借入限度額 | 質入れ品によって決定 |

| 審査所要時間 | 審査なしで即時融資可能 |

質屋の注意点は基本的に金利が月利であることです。

消費者金融や銀行のカードローンの場合、金利は年利で計算します。

年利とは、1年間の借入から金利がかかってくるシステム。それに対し月利は、1ヶ月あたりで金利がかかってくるシステムです。

上記の金利の数字だけを見ると、消費者金融のカードローンより質屋のほうが低金利に感じてしまいますが、質屋は月利であることから返済にかかる期間が長引くほど高金利になっていきます。

例を挙げると、月利1%なら1年間で12%です。

月利8%なら1年間で96%です。

月利だと、金利の数字自体は小さくても借入期間が長くなればなるほど金利が大きくなるのです。長い目で見れば決して低金利ではありません。

借りてすぐに返せるなら月利の数字の低さはメリットなので、低金利での利用も可能です。

質屋の場合は質入れする品物の価値で借り入れ可能額が決まります。

つまり質屋ではこれを担保にするということです。期限内に返済できなければ質に入れた品物は戻ってきません。

金利などの注意点はあるものの、質屋は無職やニートも問題なく審査なしで利用できるので、状況次第でメリットが大きいです。

無職やニートでお金を借りたい理由があり、公的な融資制度を利用できる資金使途ではない場合は、質屋も含めて検討するといいでしょう。

無職なら資金使途に合わせて住居確保給付金や生活福祉資金の特例貸付も選べる

1人暮らしをしている無職の方向けのお金を借りる方法を解説していきます。

住居確保給付金という公的な融資制度は、家賃の支払いに悩んでいるときに頼れます。

さらに、無職になったタイミングに関わらず、生活に困っている状況なら生活福祉資金という選択肢があります。

困ったときには公的機関に相談してみるといいでしょう。

無職の方にとっては消費者金融よりも銀行よりも、公的な融資制度が合っている可能性が高いです。

審査なし?1人親家庭なら母子父子寡婦福祉資金貸付金を利用できる可能性がある

「母子父子寡婦福祉資金貸付金」は母子家庭、父子家庭で利用できる1人親世帯向けの公的な貸付制度です。

生活資金だけでなく、修学資金、技能習得資金(就職するために必要な技能、例えばパソコンや介護の資格などの習得に必要なお金)なども借りられます。

その他就職支度資金、医療介護資金、住宅資金、そして事業(例えば洋裁、軽飲食、文具販売、菓子小売業など)のための借り入れ選択肢もあります。

公的な融資制度なので、金利などの条件は消費者金融よりも良いです。

例えば生活資金なら月額105,000円もしくは141,000円の貸付選択肢があり、保証人有なら無利子で、保証人無しなら金利は年1.0%で借りられます。

興味がある方は、お住まいの都道府県名と母子父子寡婦福祉資金貸付金というキーワードを組み合わせてでネット検索をしてみることをおすすめします。

母子家庭父子家庭が消費者金融や銀行のカードローンを利用することもできる

母子父子寡婦福祉資金貸付金について解説していますが、母子家庭、父子家庭でも収入があれば消費者金融や銀行のカードローンを利用できます。

資金使途に合わせて決めるといいでしょう。

母子家庭、父子家庭で生活に困ったときや修学資金が足りないときは母子父子寡婦福祉資金貸付金がおすすめです。

審査に自信がなくても選択肢はある。非正規雇用なら消費者金融のカードローン

アルバイト、パート、フリーランス、派遣社員など非正規雇用で働いているなら、審査のことなどを考えてもカードローンを優先して検討するといいでしょう(※生活困窮が理由なら公的な融資制度を利用しましょう)

基本的には銀行より消費者金融のカードローンのほうが審査に通りやすいといわれているので、非正規雇用の方は消費者金融のほうが利用しやすい可能性があります。

≪派遣社員の方が申し込む際の注意点≫

派遣社員の方がカードローンに申し込むときは、電話での在籍確認について注意しましょう。

在籍確認は基本的に金融機関が職場に電話して行うものなので、誤って「派遣先の企業」の連絡先を記入してしまう方がいます。

しかし派遣社員なら、派遣先ではなく派遣元(派遣会社)からお給料を受け取るので、派遣元(派遣会社)の連絡先を記入しなければいけません。

派遣先が大企業の場合、電話窓口などに在籍確認の連絡がいっても派遣社員のことを把握していなくて上手くやり取りできないリスクもあるので、連絡先の記載内容に注意しましょう。

審査なしがいい?生活保護や水商売でもお金は借りられる

生活保護の方や水商売の方でも、お金を借りることは可能です。

生活保護の方がお金を借りたいときは、必ずケースワーカーに相談しましょう。

お金が必要な理由にもよりますが、一時的にお金を借りることが可能です。

生活保護の方は、通常であれば消費者金融のカードローンを利用することはできません。

消費者金融のカードローンを利用したくて自営業などと職業を偽ると、ケースワーカーにバレて不正受給として生活保護が打ち切りになるリスクがあるので、お金が必要なときは必ずケースワーカーに相談しましょう。

≪生活保護の方がお金を借りるときに確認したほうがいいこと≫

生活保護の方が金融機関からこっそりお金を借りることは禁止されています。

ケースワーカーは、抜き打ちで生活保護を受けている方の口座情報などをチェックすることがあります。

隠しきれない可能性が高いので、本当に困ったときはケースワーカーに相談してください。

≪職業的に審査に不安がある水商売の方もお金を借りられる≫

水商売の方は、消費者金融のカードローンの申し込み対象です。

職業的に審査で不安は感じるかもしれませんが、50万円未満の融資なら審査に通る可能性があります。

在籍確認の電話が発生する場合については、水商売の勤務先の電話番号を伝えれば問題ありません。

20時以降など夜間の時間帯からしかお店が営業していないとしても、消費者金融は在籍確認の電話時間を柔軟に調整してくれます。

とはいえ水商売の方がお金を借りるときには、注意点もあります。

水商売で働いている方の中には確定申告をしていない方もいます。

確定申告をしている場合は、万が一収入証明の書類を求められたときも対応できますが、確定申告をしていなくて税金も支払っていないという場合には審査で弾かれる可能性があります。

借金を希望している理由によっては、水商売の方も公的な融資制度を利用するほうが安心です。

公的な融資制度という選択肢も利用できるので、必要に応じて決めるようにしましょう。

審査なしがいい方~審査が緩いほうがいい方がお金を借りる方法まとめ

今回はお金を借りる方法と審査をテーマにご紹介しました。

これからお金を借りたい方は、自分に合った方法でお金を借りるようにしましょう!